Seminar Geldwäscheprävention online buchen

Seminar Geldwäscheprävention online buchen – S+P Seminar buchen – Produkt-Nr. L01

Sorgfaltspflichten als Geldwäschebeauftragter – 5. EU Geldwäscherichtlinie – Mindestanforderungen an Prüfungs- und Kontrollhandlungen – Risikoanalyse – Datenschutz – Neue BaFin-Auslegungshinweise

- Unser Praxisseminar verschafft Ihnen einen umfassenden Überblick zu den aktuellen gesetzlichen Neuerungen.

- Wie können Geldwäsche- und Betrugsstrukturen in der Praxis erkannt, bewertet und rechtzeitig verhindert werden?

- Unsere Experten haben für Sie typische Geldwäsche und Betrugsmuster zusammengestellt.

- Mit Hilfe von Spezial-Recherchen und Checklisten erhalten Sie treffsichere Prüfkriterien, um Haftungsfälle verhindern zu können.

.

Zielgruppe für das Seminar Geldwäscheprävention online buchen

- Geschäftsführer, Vorstände bei Banken, Finanzdienstleister, Versicherungen, Leasing- und Factoring-Gesellschaften,

- Geldwäsche-Beauftragte, Stv. Geldwäsche-Beauftragte, Fach- und Führungskräfte im Bereich Compliance, Zentrale Stelle, Interne Revision und Mitarbeiter der Rechtsabteilung,

- Geldwäschebeauftragte von Zahlungsinstituten und E-Geld-Instituten nach § 1 Absatz 2a des ZAG,

- Im Inland gelegene Zweigstellen und Zweigniederlassungen von vergleichbaren Instituten mit Sitz im Ausland

Ihr Nutzen mit dem Seminar Geldwäscheprävention online buchen

Tag 1:

- Aufgaben, Rechte und Pflichten des Geldwäsche-Beauftragten

- Neue Anforderungen an die Geldwäscheprävention in der Praxis

- Risikoanalyse nach §5 GwG und Verdachtsmeldewesen in der Praxis

Tag 2:

- EU Geldwäscherichtlinie: Was ändert sich?

- Know Your Customer bei anspruchsvollen Kundenverflechtungen

- Techniken zur Recherche und Analyse von Kundenangaben

Teilnahmezertifikat:

Fortbildungs- und Zertifizierungsnachweis zur Sachkunde als Geldwäsche Officer und MLRO

.

Ihr Vorsprung mit dem Seminar Geldwäscheprävention online buchen

Jeder Teilnehmer erhält mit dem Seminar Geldwäscheprävention online buchen kostenfrei folgende S+P-Produkte:

+ Komplett-Dokumentation für die direkte Umsetzung des Anti-Geldwäsche- und Fraud-Systems (Umfang ca. 80 Seiten)

+ Muster-Leitfaden zur Erstellung/ Fortschreibung einer Gefährdungsanalyse (Umfang ca. 20 Seiten)

+ Praxis-Leitfaden und Checklisten zur Prüfung komplexer Geldwäschestrukturen

+ 150 Punkte Check gegen Geldwäsche und Terrorfinanzierung

+ Teilnahmezertifikat als Fortbildungs- und Zertifizierungsnachweis zur Vorlage bei der BaFin-Prüfung

.

Programm 1. Tag zum Seminar Geldwäscheprävention online buchen

Aufgaben, Rechte und Pflichten als Geldwäsche-Beauftragter

- Haftungsrechtliche Garantenstellung – BGH-Urteil vom 17. Juli 2009 zur Verantwortlichkeit von Beauftragten – Bußgelder gegen Geldwäsche-Beauftragte – OLG Frankfurt: Urteil vom 10.04.2018

- Begrenzung von Haftungsrisiken des Geldwäsche-Beauftragten – 5 Mindestanforderungen an die internen organisatorischen Maßnahmen

- „Ein Tag als Geldwäschebeauftragter“: Tätigkeiten, Kontrollhandlungen und prüfungssichere Dokumentation der Pflichtaufgaben

- 5. EU Geldwäscherichtlinie: Neue Anforderungen an die Geldwäscheprävention

Impuls – Umsetzungstipp

S+P Checkliste Risikoanalyse Geldwäsche bei Finanzunternehmen und Nicht-Finanzunternehmen

Sorgfaltspflichten §10 GwG: Prüfungsschwerpunkte der Aufsichtsbehörden

- Die wichtigsten Sorgfaltspflichten im Überblick

- Identifikationsprozess und Feststellen der Identität

- Auftretende Person und Fiktiver wirtschaftlich Berechtigter

- Erkennen und Monitoring von politisch exponierten Personen und Hoch-Risiko-Kunden

- Aufbau eines risikobasierten Scorings für das Kundenmonitoring

- Transparenzregister: Welche Meldepflichten sind bei GmbHs, Aktiengesellschaften, Genossenschaften und Vereinen zu beachten?

Impuls – Umsetzungstipp

+S+P Muster-Arbeitsanweisung zur Abwehr von Geldwäsche und Wirtschaftskriminalität – Umsetzung des neuen GwG

Programm zum Seminar Geldwäscheprävention online buchen

Neue Anforderungen an die Geldwäscheprävention in der Praxis

- Merkmale, Motive und typische Profile von Tätern

- Handlungsstrategien bei ungewöhnlichen, komplexen und auffälligen Geschäftsbeziehungen bzw. Transaktionen

- Betrugsbekämpfung gemäß §25h KWG: Notfallreaktionen, vorbeugende Maßnahmen und Sofortmaßnahmen

- Aktuelle Fallstudien aus dem Bereich Geldwäsche, Terrorfinanzierung und Betrug:

- Geldwäscheprävention bei Finanzunternehmen

- Geldwäschetypologien in der Factoring- und Leasingbranche

- Anhaltspunkte für Geldwäsche bei Immobilien und im Güterhandel

- Besondere Anforderungen bei Glückspielanbietern

- Neue Entwicklungen, die von der 5. EU Geldwäscherichtlinie aufgegriffen werden

Die Teilnehmer erhalten folgende S+P Produkte:

+ S+P Muster-Leitfaden zur Betrugsbekämpfung und Abwehr sonstiger strafbarer Handlungen

+ S+P Fallstudien: 28 aktuelle Fälle aus dem Bereich Geldwäsche, Terrorfinanzierung und Betrug

Risikoanalyse nach §5 GwG und Verdachtsmeldewesen in der Praxis

- Aufbau, Struktur und Inhalt einer Risikoanalyse mit den Schwerpunkten Geldwäsche und Wirtschaftskriminalität

- Der risikobasierte Ansatz: Risikoinventur + revisionssichereKlassifizierung der Risiken + Ableiten der internen Sicherungsmaßnahmen §6 GwG

- Verdachtsmitteilungen nach §§43,45 GwG und Verhalten im Verdachtsfall

- Neuregelung des Frist-Falls: Wann und Wie ist eine Verdachtsmeldung abzugeben?

- Tipping off-Verbot §47 GwG: Was müssen Sie beachten?

Die Teilnehmer erhalten folgende S+P Produkte:

+ S+P Muster-Leitfaden zur Aktualisierung und Fortschreibung einer Risikoanalyse §5 GwG

Programm 2. Tag zum Seminar Geldwäscheprävention online buchen

5. EU Geldwäscherichtlinie: Was ändert sich?

- 55 Erwägungsgründe und deren Auswirkungen auf die Geldwäscheprävention

- Aktionsplan mit neuen Anforderungen an die

- Anbieter von virtuellen Währungen und Fiatgeld (EG 8 bis 11)

- Überwachung von politisch exponierten Personen (EG 23)

- risikobasierte Überprüfung der vorhandenen Kunden (EG 24)

- Offenlegungspflichten von wirtschaftlichen Eigentümern (EG 28 bis 42)

- Grenzüberschreitenden Korrespondenzbankbeziehungen (EG 43)

- Amtshilfe zwischen den EU-Mitgliedsstaaten (EG 44 bis EG 50)

- Verstärkte Sorgfaltspflichten bei Drittländern mit hohem Risiko, die strategische Mängel aufweisen – Follow the money-Konzept der neuen EU DelegiertenVerordnung

- Task Force FinTech: Monitoring von Cypto-Transaktionen und Nutzung virtueller Währungen

- Verzahnung mit den Sektor-spezifischen Leitlinien zur Geldwäscheprävention

Know Your Customer bei anspruchsvollen Kundenverflechtungen

- Sichere Identifizierung von Vertragspartner und auftretender Person

- Techniken für die schnelle und sichere Ermittlung des wirtschaftlich Berechtigten

- Aufschlüsselung von mehrstufigen Unternehmens-Organigrammen im In- und Ausland

- Bewertung der Mittelherkunft – 3 Prüfstufen in der Praxis

- Vermögenszufluss: Source of Income

- Vermögensstatus: Source of Wealth

- Vermögenstransfer: Source of Funds

- Der fiktive wirtschaftlich Berechtige – Umsetzung in der Praxis

- Auswirkungen der 5. EU Geldwäscherichtlinie auf die risikoorientierte Bewertung von Kunden-, Länder-, Vertriebswege- und Produktrisiken Programm

Programm zum Seminar Geldwäscheprävention online buchen

Techniken zur Recherche und Analyse von Kundenangaben

- Zweifel über Identitätsangaben – Möglichkeiten zur Verifizierung?

- Verdacht auf Smurfing, Structuring und andere Verschleierungstatbestände – Was tun?

- Vorgänge innerhalb und außerhalb der bestehenden Geschäftsbeziehung – Wie erfolgt die Abgrenzung?

- Source of Funds – Prüfung als verstärkte Sorgfaltspflicht §15 GwG:

- – Einsatz von betriebswirtschaftlichen Auswertungen und

- – Jahresabschlüssen zur Prüfung der Mittelherkunft

- Top-Kennzahlen aus dem Jahresabschluss: Kapitalflussrechnung für die Analyse von Mittelherkunft und Mittelverwendung

Die Teilnehmer erhalten folgende S+P Produkte:

+S+P Checklisten zur zielgerichteten Ermittlung des wirschaftlich Berechtigten

+ S+P Fallstudien zur Analyse von Eigentums- und Kontrollstrukturen

+ S+P Fallstudien: Kennzahlen und Interpretationshilfen für Nicht-Bilanzanalysten

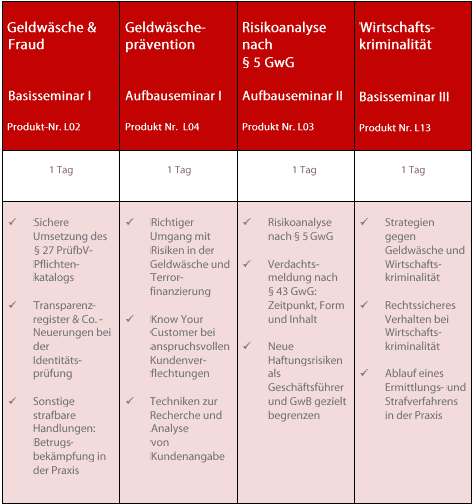

Weiterbildungsprogramm für Geldwäsche-Beauftragte

Sie interessieren sich für eine Zertifizierung zum Geldwäsche-Beauftragten?

Wählen Sie das passende Seminar aus unserem Weiterbildungsprogramm Geldwäschebeauftragter aus. Vier Seminare, die speziell für Geldwäsche-Beauftragte, stellvertretende Geldwäsche-Beauftragte, Mitarbeiter der Zentrale Stelle sowie für Mitarbeiter, die neu als Geldwäsche-Beauftragter tätig sind, konzipiert wurden.

Neben dem Seminar Fit & Proper als Geldwäschebeauftragter haben sich die Teilnehmer auch für folgende Seminare interessiert:

Compliance Management im Unternehmen

Compliance Update 2019

Auslagerungen im Fokus der Bankenaufsicht

MaRisk 2017 – Risikotragfähigkeit – SREP – ICAAP

MaRisk 6.0 – neue Anforderungen an das Risikomanagement

Risikomanagement und Internes Kontrollsystem

Compliance und Risk-Management für Unternehmer

Lehrgang Qualitätsmanagement mit Zertifizierung

Datenschutz – Pflichten für Geschäftsführer und Compliance

Seminare Geldwäscheprävention

Aufbauseminar Geldwäscheprävention

Basisseminar Geldwäscheprävention